財産の一部についてのみ、遺言を遺すことは可能です。

その場合、遺言書に記載のない財産は遺産分割の対象となり、誰がどのように取得するのかについて、相続人全員で決定する必要があります。

また、遺言によって相続財産の一部を取得した場合、特別受益に該当するため、持戻しの免除の意思表示をするかどうか、遺留分を侵害しないか等について、十分検討する必要があります。それらが考慮されていない場合、遺言の目的や意図に反する結果となる可能性があります。

特別受益や遺留分の問題については、専門的な知識や実務経験がないと正確な判断ができないおそれもあるため、不明点があれば弁護士に相談することをお勧めします。

目次

1.財産の一部についてのみの遺言の可否

そもそも、遺言を遺すかどうか、遺すとしてもどの範囲で財産の分け方を記載するかどうかは、遺言者が自由に決めることができます。

したがって、財産の一部についてのみ遺言を遺すことは可能です。

2.財産の一部についてのみ遺言をするケース

財産の一部についてのみ遺言をするのは、特定の財産を特定の相続人に承継させたい場合です。

例えば、病気の子のために自宅をその子に相続させたい、事業を承継した息子に株式と事業用財産を相続させたい、といったような場合です。

3.遺言に記載のない財産の帰属

では、遺言書に記載のない財産は、誰がどのように取得するのでしょうか。

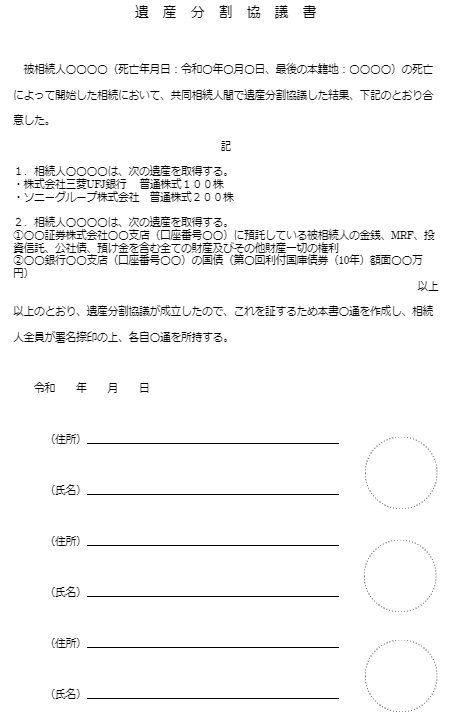

遺言書に記載のない財産は、遺産分割協議をするまでの間、相続人が共有(遺産共有)している状態となります。そのため、相続人間で遺産分割協議を行い、具体的に誰がどの財産をどれだけ取得するのかについて、決定する必要があります。

4.財産の一部についてのみの遺言と特別受益

相続人間で遺産分割協議を行う場合、一般的には各相続人の法定相続分が一つの目安となります。

法定相続分とは、各相続人が、相続財産(遺産)に対して有する相続割合のことをいいます。昭和56年1月1日以降に相続が開始した場合の法定相続分は、以下の表のとおりです。

|

相続人 |

法定相続分 |

|

|

配偶者 |

配偶者以外の相続人 |

|

|

配偶者と子の場合 |

2分の1 |

2分の1 ※複数存在する場合には、頭数で等分する |

|

配偶者と直系尊属の場合 |

3分の2 |

3分の1 |

|

配偶者と兄弟姉妹の場合 |

4分の3 |

4分の1 |

|

配偶者のみ |

全て |

|

|

配偶者以外の相続人のみ |

|

全て |

もっとも、遺言によって相続財産の一部を取得した相続人がいる場合、当該相続人の特別受益に該当すると考えられます。

特別受益とは、相続人の中に、被相続人から①遺贈、②婚姻若しくは養子縁組のための贈与、③生計の資本としての贈与を受けた者がいる場合に、相続人間の公平を図るために、当該遺贈や生前贈与を相続財産の前渡しと評価して、それらを計算上相続財産に戻した上で、相続分を算定する制度のことをいいます。

したがって、財産の一部について一部の相続人に遺贈があった場合、原則として、遺産分割の際に遺贈された財産を計算上相続財産に戻した上で、各相続人の具体的な相続分を算定します。

持戻し免除の意思表示のある場合

持戻し免除の意思表示とは、被相続人が、特別受益について、持戻しをしなくてもよいとする意思表示のことをいいます。

前述のとおり、相続人の中に特別受益を受けた者がいる場合には、相続財産に特別受益財産を計算上戻した上で、各相続人の相続分を算定します。この「計算上戻す」、ということをしなくてもよいという意思表示が、持戻し免除の意思表示です。

持戻し免除の意思表示がなされた場合、遺産分割の際に、特別受益を相続財産に計算上戻す必要はありません。その結果、財産の一部について遺贈を受けた相続人は、遺贈によって取得した財産に加えて、遺言に記載のないその他の財産についても、法定相続分で分配を受ける権利を有することになります。

もっとも、持戻し免除の意思表示がなされたとしても、遺留分制度の趣旨より、特別受益財産は遺留分の対象となる財産に含まれます。したがって、財産の一部についての遺贈が、他の相続人の遺留分を侵害している場合、遺留分侵害額請求を受ける可能性があります。

5.具体例

特別受益がある場合、各相続人の具体的相続分は、次の式で算出されます。なお、遺贈された財産の価額は、相続開始時においては相続財産から流出していないため、戻す必要はありません。

具体的相続分=(相続開始時の財産(遺贈を含みます)+特別受益に該当する生前贈与)×法定相続分―特別受益

以下、具体的な事例で説明します。

ケース①:法定相続分相当額を上回る財産を、一部の相続人に遺言で相続させ、持戻し免除の意思表示のない場合

遺言内容:自宅を、長女に相続させる

相続財産合計:6000万円

相続財産の内訳:自宅(3000万円)、預貯金3000万円

相続人:長男、二男、長女

法定相続分:長男3分の1、二男3分の1、長女3分の1

長男の具体的相続分=6000万円×1/3=2000万円

二男の具体的相続分=6000万円×1/3=2000万円

長女の具体的相続分=6000万円×1/3-3000万円=0(-1000万円)

上記のケースだと、長女は法定相続分を超えた特別受益を受けているため、具体的相続分がマイナスとなっています。この場合に、長女は法定相続分を超えてもらいすぎている分(1000万円)について、他の相続人(長男及び二男)に返す必要はないとされています。

そうすると、長女のマイナス分は他の相続人が負担する(その分実際に取得できる財産が減ることになります)ことになります。この負担方法については、裁判例では具体的相続分を基準にする説と、本来的相続分を基準にする説が用いられています。

上記のケースでは、いずれの説を基準にしたとしても、長男と二男が2分の1ずつマイナス分を負担することから、実際の取得分は、以下のとおりとなります。

長男の実際の取得分=6000万円×1/3-500万円=1500万円

二男の実際の取得分=6000万円×1/3-500万円=1500万円

ケース②:法定相続分相当額を上回る財産を、一部の相続人に遺言で相続させ、持戻し免除の意思表示がある場合

遺言内容:自宅を、長女に相続させる

相続財産合計:3000万円

相続財産の内訳:預貯金3000万円

※自宅(3000万円)は持戻し免除により、相続財産に含めません

相続人:長男、二男、長女

法定相続分:長男3分の1、二男3分の1、長女3分の1

長男の具体的相続分=3000万円×1/3=1000万円

二男の具体的相続分=3000万円×1/3=1000万円

長女の具体的相続分=3000万円×1/3=1000万円

持戻しの免除の意思表示がある場合、長女は自宅を遺言によって取得し、さらに遺言書に記載のないその他の財産についても、法定相続分にしたがって取得することが可能です。

なお、当該遺贈が他の相続人の遺留分を侵害している場合は、遺留分減殺請求を受ける可能性があることは前述のとおりです。

ケース③:法定相続分相当額を下回る財産を、一部の相続人に遺言で相続させ、持戻し免除の意思表示のない場合

遺言内容:自宅を、長女に相続させる

相続財産合計:6000万円

相続財産の内訳:自宅(1000万円)、預貯金5000万円

相続人:長男、二男、長女

法定相続分:長男3分の1、二男3分の1、長女3分の1

長男の具体的相続分=6000万円×1/3=2000万円

二男の具体的相続分=6000万円×1/3=2000万円

長女の具体的相続分=6000万円×1/3-1000万円=1000万円

上記のケースでは、長女は遺言によって自宅を相続していたものの、自宅不動産の価額が法定相続分(2000万円)を下回るため、被相続人が、長女が自宅以外の財産を取得することを禁止していたなどの特別の事情のない限り、法定相続分に達するまで遺言書に記載のないその他の財産を取得することができます。

ケース④:法定相続分相当額を下回る財産を、一部の相続人に遺言で相続させ、持戻し免除の意思表示のある場合

遺言内容:自宅を、長女に相続させる

相続財産合計:6000万円

相続財産の内訳:預貯金6000万円

※自宅(1000万円)は持戻し免除により、相続財産に含めません

相続人:長男、二男、長女

法定相続分:長男3分の1、二男3分の1、長女3分の1

長男の具体的相続分=6000万円×1/3=2000万円

二男の具体的相続分=6000万円×1/3=2000万円

長女の具体的相続分=6000万円×1/3=2000万円

持戻しの免除の意思表示がある場合、長女は自宅(1000万円)を遺言によって取得し、さらに遺言書に記載のないその他の財産(預貯金6000万円)についても、法定相続分にしたがって取得することが可能です。

なお、当該遺贈が他の相続人の遺留分を侵害している場合は、遺留分減殺請求を受ける可能性があることは前述のとおりです。

6.財産の一部についてのみ遺言を作成する場合の注意点

以上のとおり、財産の一部についてのみ遺言を作成する場合、遺言に記載した財産以外の財産の価額や持戻しの免除の意思表示の有無によって、各相続人が実際に取得できる相続財産の価額が変わってきます。

自分が死んだ時点の相続人の生活状況などは分からないから、特定の財産は特定の相続人に承継させたいものの、その他の財産は相続人同士でうまく話し合って決めてもらいたい、というお気持ちをお持ちの方もおられます。

しかし、遺言書に記載のない財産は遺産分割の対象となり、将来相続人間で話し合いがまとまらない可能性も考えられます。

したがって、遺言を作成する場合は、できればすべての財産についてその分け方などを記載することが望ましいといえます。また、記載漏れや将来財産が変動することを踏まえ、遺言書に記載のない財産について、誰がどのように取得するかについても記載しておく方がよいでしょう。

また、遺言によって財産を相続した相続人に、その他の財産についても法定相続分で取得してもらいたいと考える場合は、遺言の中で、持戻しの免除の意思表示を行っておく必要があります。

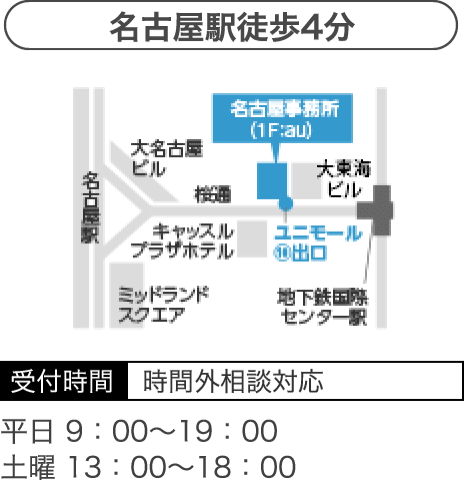

このように、遺言を作成する場合は、特別受益や遺留分等の問題を十分考慮する必要があります。遺言書作成でお悩みの場合は、お気軽に名古屋駅前の当事務所弁護士にご相談ください。